A aversão à perda talvez seja o mais conhecido conceito das finanças comportamentais. O termo nasceu nos anos setenta, através da pesquisa de Amos Tversky e Daniel Kahneman (1) e refere-se ao fato de que sentimos mais dor com a perda, do que nossa alegria com os ganhos. Recentemente uma pesquisa mostrou que a aversão à perda existe até mesmo em animais (2).

E os pesquisadores chamam a atenção para o fato de que é um comportamento oriundo da adaptação ocorrida por pressões evolutivas. Ao longo da história do homem, a aversão pode ter sido útil para sobrevivência. Diante de uma planta misteriosa, o ser humano sabia que comer algo desconhecido poderia significar a morte, ou então mais uma possibilidade na sua dieta. A escolha parece óbvia nesta situação, pois o aumento da chance de viver poderia ser útil na continuidade da espécie.

Em termos numéricos, as pesquisas já estimaram que a dor da perda geralmente é duas vezes maior que a alegria do ganho (3). A medida desta relação é chamada de lambda e um valor maior que a unidade significa que há aversão a perda.

O conceito tem sido confirmado na prática. Em uma fábrica chinesa, Tanjim Hossain e John List separaram os empregados em dois grupos (4). Para o primeiro grupo, foi anunciado um bônus de doze dólares caso conseguissem atingir uma determinada meta de produção. Para um segundo grupo, além do bônus, a possibilidade de perder o bônus, se a produtividade caísse. A aversão à perda, além do efeito moldura, afetaram o ganho obtido.

***

O Banco Barings foi fundado em 1762 (5). Era um banco tradicional do sistema financeiro britânico, até que a aversão à perda de um gestor, combinado com a falhas no controle interno e problemas na decisão resultaram na sua falência. No início do ano de 1995, um gerente de uma filial asiática, Nick Leeson, apostou sobre o comportamento do mercado acionário japonês. Este tipo de aposta é comum em termos de investimento, sendo que quando a aposta é correta você pode ganhar dinheiro, mas se seu palpite não é bom, isto pode significar prejuízo.

A aposta de Leeson era que o mercado acionário do Japão teria uma alta. O problema é que ocorreu algo que Leeson não esperava: um terremoto na cidade japonesa de Kobe. Um terremoto significa mortes e destruição de propriedades, afetando, de forma negativa, o mercado acionário. Foi o que ocorreu com o mercado japonês após o tremor de terra.

As primeiras perdas que Leeson teve fizeram com que apostasse ainda mais, tentando recuperar o prejuízo para o banco. Parte do que ocorreu na filial só tornou-se conhecimento da matriz em Londres dias depois, quando já era tarde demais. E em casos como este, a distância temporal entre as primeiras apostas de Nick Leeson e o alarme soando na sala do presidente do Barings em Londres foi de alguns dias. Mas foi tarde para que fosse possível recuperar o banco.

Ainda no final de fevereiro de 1995, o Barings tornou-se insolvente e um estabelecimento tradicional fechou as portas. A aversão à perda do operador Leeson mostrou um efeito enorme sobre uma entidade que até aquele momento era considerada sólida.

***

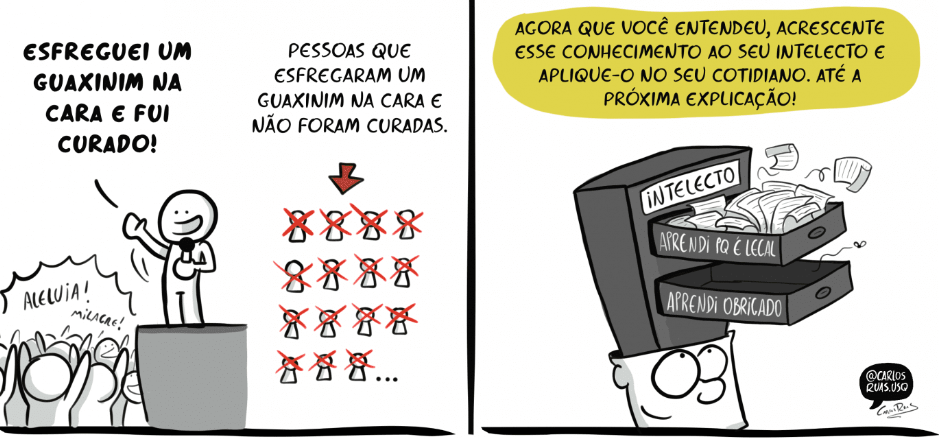

Muitos conceitos de finanças comportamentais são extensamente explorados pela área de marketing. Parece até uma piada: os pesquisadores levam anos para descobrir um comportamento irracional do ser humano, propor uma abordagem teórica, fazer uma pesquisa para certificar que o conceito está correto, publicar a pesquisa, receber os louros da inovação científica e, no final, para descobrir que a área de marketing já sabia do assunto e explorava tal conceito.

Este também é o caso da aversão à perda. O conceito surgiu nos anos setenta, mas muito antes o vendedor da loja anunciava no microfone: “compre antes que acabe nosso estoque”. Este apelo está alertando o consumidor que a promoção está acabando e que haverá um arrependimento depois. Mas vamos modernizar nosso exemplo.

Você decidiu passar uma temporada na exótica Islândia. E começou a procura por hoteis e aluguel de automóveis. Apesar de receber milhões de turistas por ano, a ilha perto do polo norte tem uma oferta limitada de quartos. E o melhor período para viagem, entre maio e setembro, aumenta a pressão pelo mercado de hospedagem.

Você entra no Booking em busca de um hotel, mas percebe que os preços estão elevados. Surge uma dúvida se vale a pena continuar com seu sonho de conhecer a exótica ilha. Enquanto você está pesquisando os quartos disponíveis, o Booking começa a mandar mensagens no navegador lembrando que o preço está garantido por pouco tempo, que outras pessoas também estão olhando o mesmo quarto e que restam poucas vagas. Observe que o Booking está apelando para a aversão à perda. É uma forma moderna de dizer: alugue antes que não exista mais oportunidade.

O que o Booking faz no seu site, a companhia aérea também faz quando você começa a pesquisar sobre uma passagem aérea. Ou o corretor de imóvel alerta que só pode “segurar o preço até a sexta”. E o microfone do supermercado informa que existem mais três unidades de uma televisão e você deve correr para comprar, antes que acabe.

Para algumas pessoas, “perder um bom negócio” é algo levado a sério e provoca uma ação, de compra, sem observar, de forma atenta, se é realmente um bom negócio.

***

As pesquisas com aversão a perda na área de finanças mostram três aspectos importantes que merecem uma explicação cuidadosa. O primeiro aspecto é o impacto macro da aversão a perda nos países em desenvolvimento (6).

Nestes países, há diversas oportunidades de investimento, com um determinado retorno, aliado a um risco. Mas nos países em desenvolvimento, a falta de liquidez do mercado, os problemas jurídicos, a burocracia excessiva e a inexistência de um sistema bancário mais evoluído, fazem com que o risco seja elevado. É muito comum que tenhamos investimentos arriscados, em razão dos problemas citados.

A situação não ajuda muito quem tem aversão à perda. Esta pessoa evitaria fazer investimentos em razão da possibilidade de sofrer perdas. O impacto da aversão à perda em termos macro é justamente afastar os investidores dos investimentos. Como consequência, muitos investimentos, com um retorno adequado, não são explorados em razão deste comportamento das pessoas.

O segundo aspecto é que lidamos com um conjunto de investimentos, que chamamos de carteira ou portfólio, e aversão à perda pode se manifestar de maneiras distintas. Considere que um aplicador alocou seus recursos em quatro investimentos. O primeiro investimento foi de $100, com um valor atual de $80; o investimento segundo foi de $200 e atualmente tem um saldo de $220, indicando que ocorreu ganho; o terceiro investimento foi de $400 e o valor atual é de $480; e o quarto investimento foi de $800, com um valor atual de $990. Se você somar os investimentos realizados temos um total de $1.500 e o valor atual é de $1.770, um retorno de $270 para a carteira (7).

Este aplicador tinha tudo para estar feliz. Dos quatro investimentos realizados, teve um valor atual maior que a aplicação em três. E naquele que ocorreu uma perda, foi justamente o investimento de menor valor. Mas se o aplicador tiver a tendência de considerar as decisões de investimento de maneira separada, talvez isso seja um problema. A aversão à perda pode se manifestar, mesmo que no geral as escolhas realizadas tenham sido adequadas.

***

Em 1985 foi publicado um artigo em um periódico de economia em que os autores indicam existir algo estranho ocorrendo com o mercado acionário (8). Quando um investidor resgata seu dinheiro do título do governo e aplica no mercado de ações, está tomando uma decisão de investimento onde retorno e risco devem ser considerados. A aplicação em títulos públicos traz um baixo retorno, mas seu risco também é reduzido. E colocar dinheiro em ações pode trazer mais retorno, mas o risco é maior. A diferença entre o retorno do título sem risco e o retorno das ações é denominado de prêmio pelo risco.

O que os autores do artigo perceberam é que seria possível explicar, historicamente, um prêmio de 0,35%. O grande problema é que o prêmio histórico era quase de 6%, um valor bem maior do que a teoria explica. Talvez não a teoria tradicional, mas quem sabe existiria uma outra possível explicação para esta questão.

Dez anos depois, dois pesquisadores comportamentais propuseram uma solução para a questão (9). Benartzi e Thaler olharam a questão sob a ótica da aversão à perda e a miopia do gestor. Para a questão da miopia, os autores pensaram que o número de vezes que os investidores ficavam olhando suas carteiras poderia fazer com que vissem uma perda e a aversão poderia aumentar seu sofrimento. Por exemplo, imagine que um investidor esteja economizando para a aposentadoria, que irá ocorrer em 30 anos. Se ele ficar olhando sua carteira semanalmente, estaria agindo como se seu horizonte temporal de planejamento fosse de curto prazo (10).

Um acompanhamento de perto de carteiras torna possível que o investidor verifique pequenas perdas com mais frequência. Se o investidor estiver exposto à aversão à perda tende a retirar seus investimentos de ativos de risco.

Este é o terceiro aspecto que merece uma explicação mais detalhada do nosso texto. Vamos agora olhar situações práticas onde a aversão à perda está presente.

***

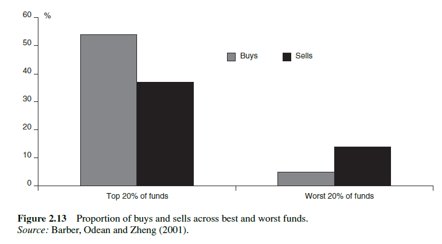

Em 1998, Odean publicou uma ampla pesquisa com contas de investidores e seu fluxo de resgate e aplicação, ocorrido entre 1987 a 1993 (11). O trabalho de Odean foi um dos primeiros que utilizou uma base de dados tão grande e permitiu observar alguns comportamentos inusitados dos investidores. Usando mais de dez mil contas, Odean descobriu que quando um investidor sofreu uma perda, este ficava com seu investimento por um prazo de 124 dias. Mas quando a ação era vencedora, o prazo mediano era de 102.

A razão para este comportamento é a aversão à perda, associado com o frame (12). Um pouco depois, o mesmo Odean, agora em conjunto com Barber e Zheng (13) estudaram o comportamento de investidores de fundos mútuos, abrangendo 32 mil famílias, entre 1990 a 1996.

Os pesquisadores perceberam que os investidores olham os fundos de investimento e seu desempenho passado. Esse é um comportamento de quem imagina que o passado irá se repetir no futuro. Mas quando se trata de vender um dos fundos de sua carteira, a preferência é para os fundos vencedores. O comportamento de aversão a perda se manifestou, com 14% das vendas sendo dos fundos com 20% de desempenho inferior.

***

As pesquisas descobriram que a aversão à perda não se manifesta de forma igual para todas as pessoas. Algumas pessoas possuem este sentimento de forma mais forte do que outras. É como se existisse uma escala.

Em certas situações, ter uma grande aversão à perda por ser uma vantagem e em outros casos não. Geralmente os executivos das empresas possuem um excesso de confiança (14), não encontrado em um funcionário comum. No caso, a aversão à perda parece ser uma desvantagem nesta situação. Mas funções mais “conservadoras” pode demandar um comportamento mais avesso a perda. Uma pesquisa (15) relatou que os tesoureiros com maior aversão à perda são melhores na gestão de dívidas ruins. Esses tesoureiros tendem a manter os níveis de dívidas ruins abaixo de 1%, um parâmetro bem abaixo do usual. Um crédito ruim é considerado uma perda e para evitar a dor, associada a este tipo de perda, os tesoureiros gastam muito tempo gerenciando os créditos duvidosos.

Algumas das melhores frases que podemos usar para tratar do assunto foram ditas por esportistas. A aversão à perda é algo valorizado nas competições esportivas. Um famoso tenista, Jimmy Connors, afirmou que

Eu odeio perder mais que amo ganhar

Quem possui aversão à perda detesta perder, mais do que ganhar. A derrota pesa mais que a vitória. E estamos falando de um tenista vitorioso, com muitos títulos. Evitar a derrota parece que impulsiona mais o esforço de Connors nas quadras do que a possibilidade de uma grande vitória. Billy Jean King, uma das maiores tenistas de todos os tempos, afirmava que

A vitória é um encontro; a derrota é para sempre

Isto também traduz este sentimento ruim diante da perda.

***

Quando estudamos sobre o nosso assunto, uma pesquisa clássica aparece. É bem verdade que mistura um pouco de moldura com a aversão à perda, mas usualmente é lembrada como uma típica situação de aversão à perda (16).

Para um grupo de pessoas é feita a seguinte pergunta:

Uma nova doença atingiu a população da cidade onde você reside. Um grupo de cientistas trabalha para conter a epidemia. Eles esperam que no mínimo 600 pessoas morram por causa da doença. Duas soluções para combater a doença foram encontradas: Solução “A” e Solução “B”. Se a Solução “A” for aplicada, 200 pessoas serão salvas. Se a Solução “B” for aplicada, há 1/3 de probabilidade de 600 pessoas serem salvas e 2/3 de probabilidade de ninguém ser salvo. Qual das duas soluções você escolheria?

Antes de continuar é importante destacar que em termos frios, ambas soluções possuem um resultado parecido. A Solução “A” salva 200 pessoas e a Solução “B” salva um valor correspondente a 200 pessoas: afinal um terço de 600 pessoas corresponde a 200. Apesar da igualdade, geralmente as pessoas que respondem a esta pergunta preferem a primeira solução. Talvez o elemento de incerteza existente na segunda solução termine por conduzir esta escolha.

A pesquisa não termina aqui. Para um outro grupo de pessoas, os pesquisadores fizeram uma pergunta ligeiramente diferente:

Uma nova doença atingiu a população da cidade onde você reside. Um grupo de cientistas trabalha para conter a epidemia. Eles esperam que no mínimo 600 pessoas morram por causa da doença. Duas soluções para combater a doença foram encontradas: Solução “X” e Solução “Y”. Se a Solução “X” for aplicada, 400 pessoas morrerão. Se a Solução “Y” for aplicada, há 1/3 de probabilidade de que ninguém morrerá e 2/3 de probabilidade de 600 pessoas morrerem. Qual das duas soluções você escolheria?

Veja que a questão é a mesma, somente alterando a maneira como perguntamos: em lugar de 200 pessoas que serão salvas, temos 400 pessoas que irão morrer. O mesmo ocorre com a segunda solução apresentada: em lugar de um terço que serão salvos, é apresentado que um terço da chance de ninguém morrer.

O resultado da segunda pergunta deveria ser o mesmo da primeira. Mas não é o que acontece. Outras perguntas derivadas destas podem ser feitas e o resultado geralmente é o mesmo.

***

Nos dias atuais, diversos conceitos “clássicos” de finanças comportamentais estão sendo revistos, aprimorados e, em alguns casos, questionados. Isto também ocorre com a aversão à perda. As críticas são diversas e iremos, a seguir, apresentar algumas delas.

Talvez a principal crítica é sua generalização na nossa vida. Em outras palavras, será que a aversão à perda realmente é algo presente e relevante para a vida diária? Há controvérsias se o problema realmente funciona quando falamos em valores pequenos e quando não existe uma competição. Quem sabe este comportamento não possa ter outra explicação ou entendimento.

Sendo o principal conceito da área de finanças comportamentais, o questionamento mais incisivo e definitivo também torna-se um alvo preferido para os críticos. Mas faz sentido, não faz?

***

1 - Kahneman, D. & Tversky, A. (1979). "Prospect Theory: An Analysis of Decision under Risk". Econometrica. 47 (4): 263–291

2 - Chen, Keith; Lakshminarayanan, Venkat; Santos, Laurie. The Evolution of Our Preferences: Evidence from Capuchin Monkey Trading Behavior (June 2005). Cowles Foundation Discussion Paper No. 1524, Available at SSRN: https://ssrn.com/abstract=675503. Uma discussão pode ser encontrada em Wilkinson, Nick; Klaes, Mathias. An Introduction to Behavioral Economics. 2a. ed., 2012. Foto: By Basile Morin - Own work, CC BY-SA 4.0, https://commons.wikimedia.org/w/index.php?curid=74555820

3 - Na verdade, há diversas estimativas e fizemos aqui uma aproximação. Tversky e Kahneman, em 1992, chegaram a um valor de 2,25. Benartzi e Thaler (1995) estimaram em 2,77 e Schmidt e Traub (2002) chegaram a 1,43. Tversky, A., & Kahneman, D. (1992). Advances in prospect theory: Cumulative representation of uncertainty. Journal of Risk and uncertainty, 5(4), 297-323. Benartzi, S., & Thaler, R. H. (1995). Myopic loss aversion and the equity premium puzzle. The quarterly journal of Economics, 110(1), 73-92. Schmidt, U., & Traub, S. (2002). An experimental test of loss aversion. Journal of risk and Uncertainty, 25(3), 233-249.

4 - Hossain, T., & List, J. A. (2012). The behavioralist visits the factory: Increasing productivity using simple framing manipulations. Management Science, 58(12), 2151-2167.

5 - Algumas das informações a seguir vieram do verbete da Wikipedia: https://en.wikipedia.org/wiki/Barings_Bank

6 - Bernheim, B. Douglas; DellaVigna, Stefano; Laibson, David. Handbook of Behavioral Economics - Foundations and Applications 2. Amsterdam, Elsevier, 2019.

7 - a ideia do exemplo é apresentar uma situação simplista. Não estamos aqui detalhando em quanto tempo o retorno foi obtido, se são valores nominais ou se seriam arriscados. Obviamente que uma análise prática deveria levar em conta tais aspectos.

8 - O artigo é "The equity Premium: A Puzzle", Journal of Monetary Economics 15 (2), 145-161, de Raj Mehra e Edward Prescott. O artigo foi publicado em 1985.

9 - Benartzi, S., & Thaler, R. H. (1995). Myopic loss aversion and the equity premium puzzle. The quarterly journal of Economics, 110(1), 73-92.

10 - A ideia é que o acompanhamento regular faz com que a chance de surgir um sentimento de aversão seja maior. Se um investimento apresentou rentabilidade positiva em 90% dos dias, mas teve rentabilidade negativa em 10% dos dias, esta pequena parcela de tempo é capaz de trazer a aversão à perda.

11 - Odean, T. (1998). Are investors reluctant to realize their losses?. The Journal of finance, 53(5), 1775-1798.

12 - Sobre o efeito moldura, há uma extensa literatura sobre este tópico.

13 - Barber, B. M., Odean, T., & Zheng, L. (2005). Out of sight, out of mind: The effects of expenses on mutual fund flows. The Journal of Business, 78(6), 2095-2120.

14 - vide Crabbi, T. M., Pereira, C. C., & Silva, C. A. T. (2019). Excesso de confiança: análise comparativa da capacidade cognitiva de julgamento entre profissionais de mercado e estudantes de graduação. Revista Contemporânea de Contabilidade, 16(40), 169-189.

Silva, C. A. T., Brandrão, A. L. S., & Crabbi, T. M. FATORES COGNITIVOS E PROCESSO DECISÓRIO: Um estudo sobre a relevância dos aspectos visuais na escolha dos usuários.

Crabbi, T. M. (2020). A confiança é confiável?.Mestrado. UnB.

15 - Ramiah, V., Zhao, Y., & Moosa, I. (2014). Working capital management during the global financial crisis: the Australian experience. Qualitative Research in Financial Markets.

16 - Sobre isto veja Criticas recentes: https://www.contabilidade-financeira.com/2022/04/morte-da-economia-comportamental.html